創業の資金調達の壁を乗り越える!そのポイントとは

資金調達は経営者の大事な仕事の一つです。

そのことに頭を悩ませている、という場合もあるのではないでしょうか。

ところで、一番資金調達がしづらくなる「資金調達の壁」とも言える時期があるのをご存じでしょうか。

これは創業から2~3年目のころにあたり、うまく切り抜けられなければ廃業の危機にさらされてしまいます。

この資金調達の壁はなぜ現れるのか、どうすればその壁を乗り越えられるのかを解説します。参考になれば幸いです。

資金調達の壁とは?

資金調達の壁は、業績が右肩上がりであれば何の問題もなく、壁を感じることもなく通り過ぎていくものです。

しかし、そうでなければ創業から2~3年ほどで現れます。

創業した企業の実に半分近くがこの壁にぶつかり、廃業するといわれています。

数字で見る資金調達の壁

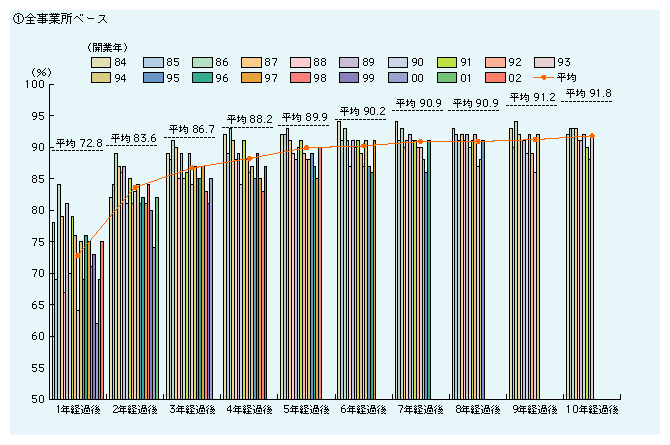

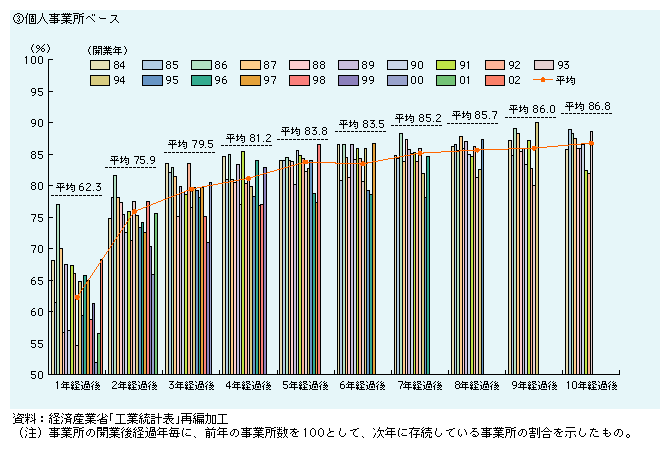

上のグラフは中小企業庁の「中小企業白書2006年度版」から抜粋したものです。

開業した事業所の、前年からの生存率を示しています。

開業1年後の平均生存率が72.8%とあります。

2年後、つまり72.8%のうち1年経っても生存できた事業所は83.6%、3年後は86.7%です。

計算すると【 72.8% × 83.6% × 86.7% = 52.8% 】となり、開業から3年後も事業が継続できている事業所は、52.8%にとどまっていることが数字からもわかります。

これは全事業所ベースの数字で、個人事業主になるとさらに生存率は下がります。

同じように計算すると、個人事業主の3年後生存率は【 62.3% × 75.9% × 79.5% = 37.6% 】となります。

半分どころか、3分の1よりちょっと多いくらいの数字です。

それほど多くの事業所が、3年ほどのうちに廃業してしまうという現実があります。

資金調達の壁はなぜ現れるのか?

この創業後2~3年目というのは、業績が伸び悩んだ場合、事業所の資金が枯渇する時期にあたります。

創業当初は「自己資金」「経験」「事業計画書」が融資における審査のポイントでした。

しかしこの時期になると、プラスしてそれまでの実績が評価されるようになります。

追加で融資を受けようと思っても、実績の芳しくない企業に融資する金融機関はほとんどありません。

うまく融資を受けられず、資金繰りに詰まって廃業していく事業所が非常に多いのが、この創業から2~3年目の資金調達の壁なのです。

資金調達の壁を乗り越えるポイント

経営者としては、この資金調達の壁は当然乗り越えたいものです。

そのためにするべきことをご紹介します。

資金調達の壁を乗り越えるためのファーストステップ

一番最初にするべきことは「創業融資に積極的な金融機関に、返済引き落とし口座に開設すること」です。

創業融資のときは、日本政策金融公庫から借り入れることが多いでしょう。

その融資を返済するための引き落とし口座をどの金融機関に開設するか、が重要なのです。

引き落とし口座を開設するということは、その金融機関とつながりを持つことになります。

その時に創業融資に積極的な金融機関を選んでおけば、伸び悩んだ時でもサポートしてもらえる可能性が高くなるのです。

よく知っているから、以前から使っているからという理由でメガバンクを選んでしまうのは危険です。

メガバンクは、事業が順調であっても中小企業の融資には消極的な傾向があります。

伸び悩んでいる中小企業ならなおのこと、融資してもらえる可能性は低くなるでしょう。

口座開設は金融機関とのつながりをつくるチャンスです。これを有効活用することが大切です。

金融機関との関係を築く次のステップ

返済引き落とし口座を開設すればもう心配ない!というわけではありません。

口座開設をきっかけにして、金融機関との信頼関係を築くことが必要です。

次のステップとして、ぜひ以下のことをしておきましょう。

- 貸付担当役席とのつながりをつくる

- 相談できるコンサルタント・士業と顧問契約をする

- 毎月、コンサルタント・士業とミーティングを行う

- 毎月、金融機関に業況報告を行う

このような手順を踏むことで、金融機関とより深いコミュニケーションをとることができるようになります。

コミュニケーションがとれていると、金融機関も企業の実態がわかり「この会社はしっかりしているな」と信頼関係が出来上がるのです。

信頼関係のある取引先の廃業は、金融機関にとっても困ったことになります。

資金調達の壁が現れた時でも、融資に前向きになってくれる可能性はぐっと高くなるでしょう。

創業融資の壁を乗り越えて安定した経営を目指しましょう!

創業から2~3年目に現れる資金調達の壁と、それを乗り越えるためのポイントをご紹介しました。

ファーストステップは「創業融資に積極的な金融機関に返済引き落とし口座を作ること」が重要です。

創業融資に積極的な金融機関の見分ける方や、その後の金融機関との関係づくりには、専門家のサポートがあると安心です。

また、すでに資金調達の壁にぶつかりつつある場合も、全く手がないわけではありません。

資金調達の壁を乗り越える術を身につけ、安定した経営を目指しましょう。