コロナ対策!持続化給付金の申請方法を徹底解説!

持続化給付金は、新型コロナウイルス感染症の影響で、売上が大きな影響を受けた事業者への救済策です。最初の流行時から、ニュースなどで話題になりました。

「すでに申し込んだ!」という方もいらっしゃるでしょう。

しかし、なかには

- 自分が対象なのか分からない

- いくらもらえるのかな?

- どうやって申し込むのだろう?

という疑問を持ったまま「まだ申し込みをしていない!」という場合もあるでしょう。

そこで今回は、持続化給付金の内容と申込方法を徹底的に解説します。

持続化給付金とは?

持続化給付金は、新型コロナウイルス感染症の影響を受けて、営業自粛などによって減収した事業者に対して給付されるものです。

使用用途を限定せず、幅広く活用できる給付金です。まだ申請していない場合はぜひご確認ください。

持続化給付金の募集要項

持続化給付金の対象者は3種類あります。

- 中小法人

- 個人事業主

- 主な雑所得・給与所得で確定申告している方

全てに共通する条件は

1. 2019年以前から事業により事業収入(売上)を得ており、今後も事業を継続する意思があること。

2. 2020年1月以降、新型コロナウイルス感染症拡大の影響等により、前年同月比で事業収入が50%以上減少した月(以下「対象月」という。)があること。

持続化給付金:対象者要件|中小企業庁

の2つです。

では、それぞれの詳しい要項を確認していきましょう。

中小法人の場合

中小法人の場合、最大の給付額は200万円です。

追加の条件や給付額の計算方法を説明します。

対象条件

中小法人の場合は、先に挙げた条件に追加して、以下の条件のいずれかに該当している必要があります。

1. 資本金の額又は出資の総額(※1)が10億円未満であること。

2. 資本金の額又は出資の総額が定められていない場合は、常時使用する従業員(※2)の数が2,000人以下であること。

持続化給付金:対象者要件|中小企業庁

給付額の算定

中小法人の場合の算定式は以下の通りです。

売上が50%以上減少した月がある年度の直前の年間事業収入

- 売上が50%以上減少した月の収入 × 12

= 給付額(上限200万円)

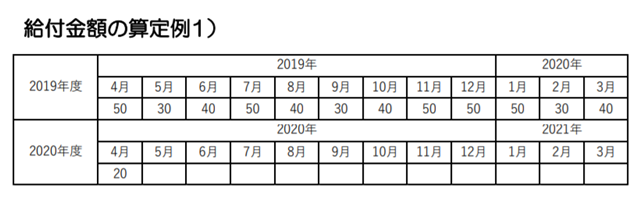

具体的な例を中小企業庁サイトから紹介します。

まず、2019年4月(20万円)が2020年4月の売上(50万円)に比べ、50%以上減っているので給付金の対象です。

そして、上記の例の年間収入は500万円です。計算式に当てはめると

500万 - 20万 × 12か月 = 260万

となるので、満額の200万円が給付されます。

個人事業者の場合

個人事業者の場合、追加の条件はありません。

給付の最大額は、100万円です。

給付額の算定は、以下の式で考えます。

2019年度の年間事業収入

- 売上が50%以上減少した月の収入 × 12

= 給付額(上限100万円)

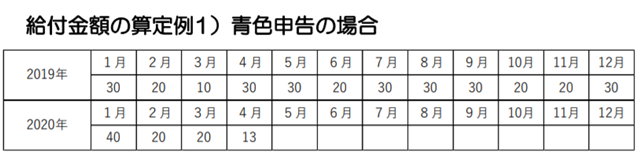

給付額の算定例:青色申告

まず、2019年4月(30万円)が2020年4月の売上(13万円)に比べ、50%以上減っているので給付金の対象です。

そして計算式に当てはまると

300万- 13万 × 12か月 = 144万

になり、満額の100万円が給付されます。

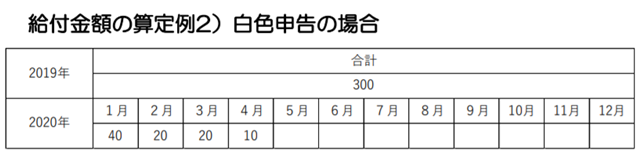

給付額の算定例:白色申告

まず、白色申告の場合、年間収入額を12か月で割ります。

300万 ÷ 12か月 = 25万

12か月で割った額(25万)を基準に、4月の売上(10万)と比較すると、50%以上減少しているので、給付金の対象です。

そして、

300万- 10万 × 12か月 = 180万

となるので、この例でも満額の100万円が給付されます。

主な雑所得・給与所得で確定申告している場合

主な雑所得・給与所得で確定申告している場合、最大100万円まで給付されます。

給付額の計算式は、白色申告と同じ考え方です。

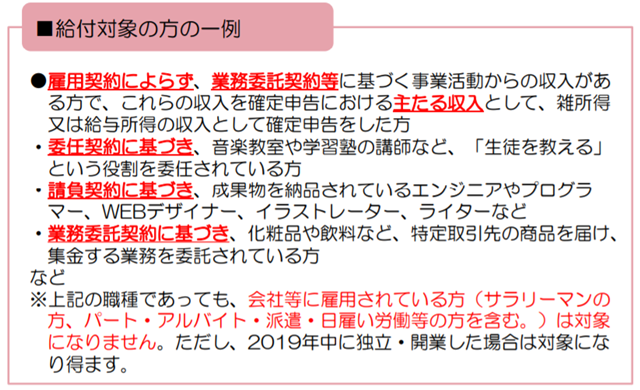

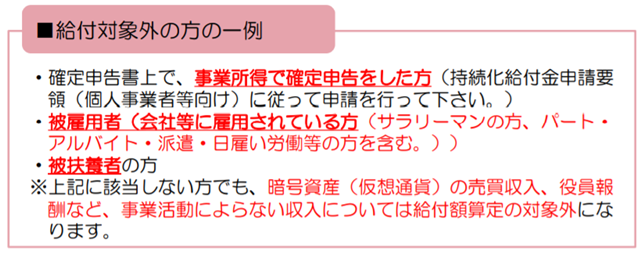

対象の条件

追加の条件が一番多いのが、雑所得または給与所得で確定申告している場合です。

1. 2019年以前から、雇用契約によらない業務委託等に基づく事業活動からの収入であって、税務上、雑所得又は給与所得の収入として計上されるもの(業務委託契約等収入)*1を主たる収入として得ていること。

2. 「主たる収入」であること

3. 2019年以前から被雇用者又は被扶養者ではないこと

4. 2019年の確定申告において、確定申告書第一表の「収入金額等」の「事業」欄に記載がない(又は「0円」)こと

持続化給付金:対象者要件|中小企業庁

なかなか複雑ですので、対象となる場合と対象外の場合の例を紹介します。参考にしてください。

持続化給付金の申請方法

申込にはそれぞれ必要な書類があります。

共通で必要なものは、以下の3つです。

- 確定申告書類

- 対象月の売上台帳等

- 通帳の写し

加えて、

- 個人事業者の場合

- 本人確認書の写し

- 主な雑所得・給与所得で確定申告している場合

- 国民健康保険証の写し

- 業務委託契約等収入があることを示す書類

を用意しましょう。

申請はWeb上から行います。

メールアドレスを使い、マイページを作成した後、ログインして必要な書類をアップロードします。

不備がなければ、申請した口座に振り込まれます。

2020年創業に関する特例

創業したばかりの場合でも、給付金の対象となる場合があります。

条件は以下の通りです。

- 2020年4月以降、新型コロナウイルス感染症拡大の影響等により、2020年の法人を設立した日の属する月から3月の月平均の事業収入に比べて事業収入が50%以上減少した月が存在すること。

詳しくは、募集要項をご確認ください。

こんな場合はどうしたらいい?

Q:申請後はどのような連絡がきますか

→申請に不備・不明点がある場合、メールでお知らせいたします。

金額が確定後、「持続化給付金の振込のお知らせ」という給付通知書が発送されます。

Q:昨年会社等を退職して事業を開始したため、雇用契約による給与収入が事業活動による収入を上回る場合はどうすればよいですか。

→「B-1新規開業特例」を活用いただくことが可能です。同特例にて定められる必要書類をご提出下さい。

持続化給付金を活用して事業再生へ!

持続化給付金は、たくさんある新型コロナウイルス感染症の支援策のなかでも、使用用途が広くとても使いやすい資金です。

「昨年より売上が50%以上下がった」という場合は、ぜひ申請しましょう。

また、特例も用意されていますので、今回紹介した条件に当てはまらない場合も一度専門家に相談することをおすすめします。