貸借対照表の読み方とは?チェックポイントを押さえよう!

「貸借対照表」は、重要な決算書の1つです。

この貸借対照表の中身を理解することで、経営状態を正しく把握できるようになります。

それは会社の課題を見つけ、問題を解消していくことにつながるのです。

今回は、貸借対照表の読み方とチェックポイントをわかりやすく解説していきます。

ぜひ参考になさってください。

貸借対照表とは?

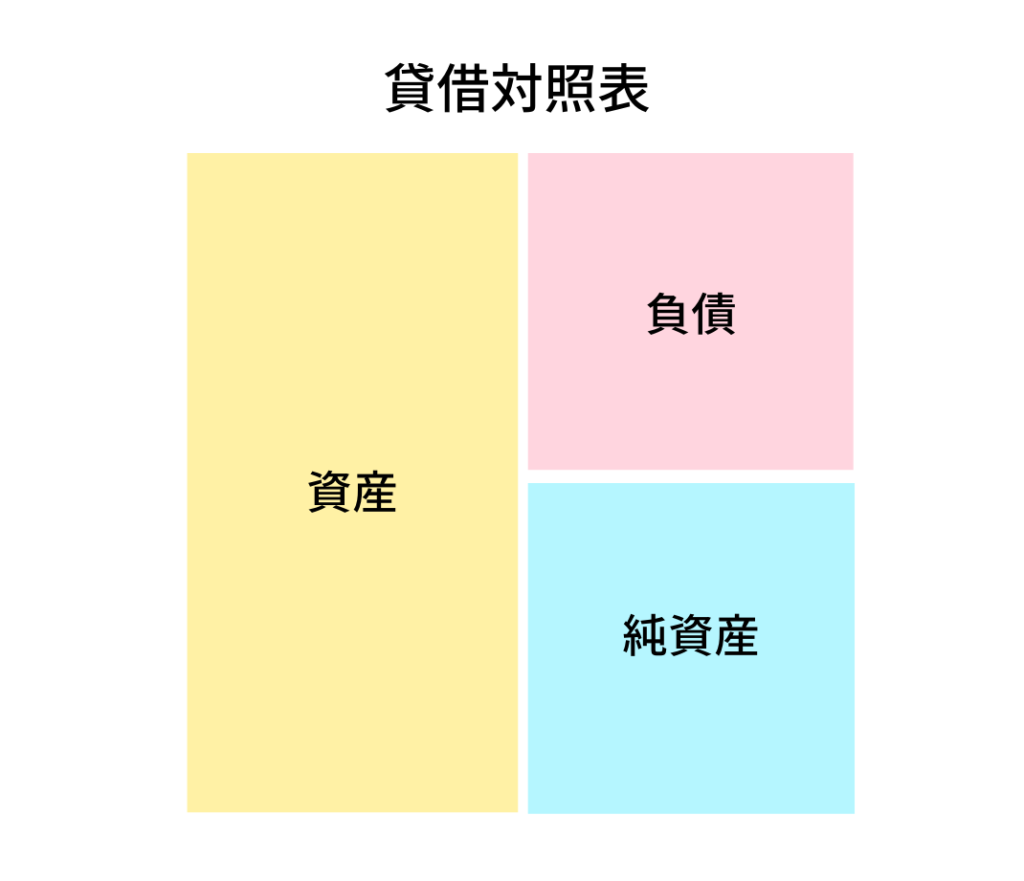

貸借対照表は、左側に「資産」、右側に「負債」と「純資産」を表しています。

| 資産 | 現金、商品、建物、土地など |

| 負債 | 借りたお金(他人資本) |

| 純資産 | 純粋な会社のお金(自己資本) |

貸借対照表の左側は「お金をどう運用しているか」、右側は「どのように調達したか」を表します。

そのため、貸借対照表の左側(資産)と右側(負債+純資産)の合計額は、必ず同じになります。

「資産」=「負債」+「純資産」

表の左側・右側のバランスがとれていることから、「バランスシート(B/S)」とも呼ばれます。

左側(資産):どう運用しているか

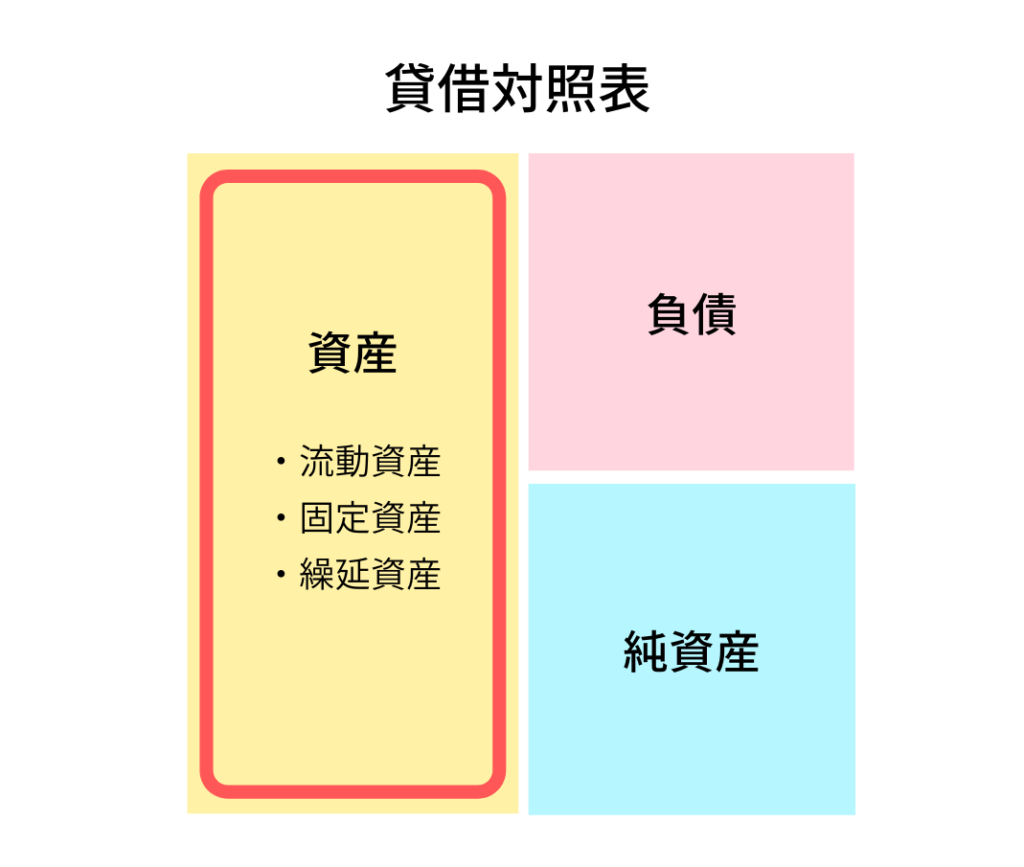

貸借対照表の左側は、会社の「資産」です。

具体的に言うと、調達した資金がどのように使われているかを表します。

「資産」は、「流動資産」「固定資産」「繰延資産」の3つに分かれます。

「資産」に分類されるのは、下記のようなものです。

| 流動資産 | 1年以内に返ってくる予定の資産。 (例:現預金、売掛金、棚卸資産) |

| 固定資産 | 1年以上の使用、または投資目的で長期保有するような資産。 (有形固定資産:土地、建物、機械装置、車両運搬具など。) (無形固定資産:特許権、商標権、ソフトウエア、借地権など。) (投資その他の資産:投資有価証券、長期貸付金など。) |

| 繰延資産 | すでに支払いが終了し、その支出の効果が1年以上続くもの。 (例:創立費、開業費、開発費、社債発行費など。) |

右側(負債・純資産):どんな方法で調達したか

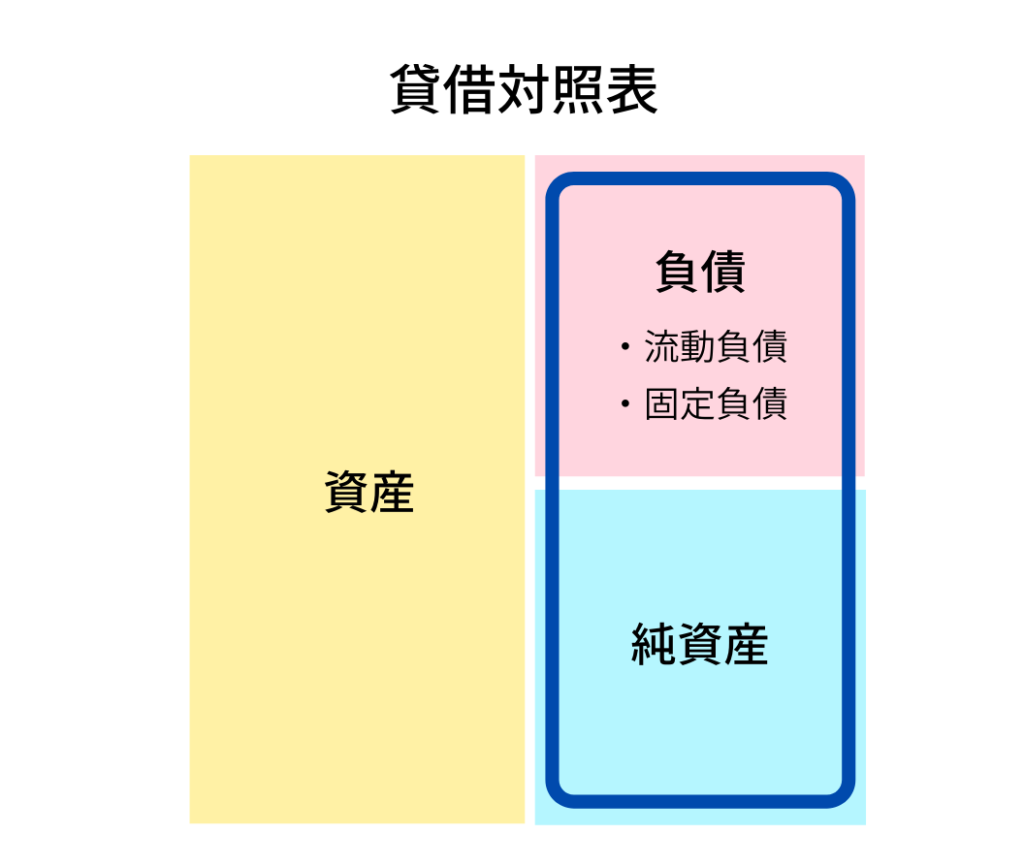

貸借対照表の右側は、「負債」と「純資産」です。

具体的に言うと、どのように資金調達をしたのかを表しています。

また調達のやり方によって、「負債」と「純資産」に分類されます。

| 負債 | 他人から調達した資金(借入金、社債など)。 →必ず返さなければならないお金 |

| 純資産 | 株主から出資された資本金、利益剰余金(会社の利益の積み重ね)、会社が保有する自己株式など。 →返さなくてもいいお金 |

「負債」は、「流動負債」「固定負債」の2つに分類されます。

| 流動負債 | 1年以内に返済しなければならない負債。 (例:買掛金、支払手形、短期借入金、賞与引当金など) |

| 固定負債 | 返済期限が1年以上の長期借入金。 (例:社債など) |

貸借対照表の重要なチェックポイントは?

ここからは、もう少し貸借対照表の中身を具体的に見ていきましょう。

貸借対照表には、重要なチェックポイントがいくつかあります。

その中でも、特に読めるようになっておきたいポイントを、わかりやすく解説していきます。

ポイント1:会社の資本力を示す重要な経営指標「純資産」

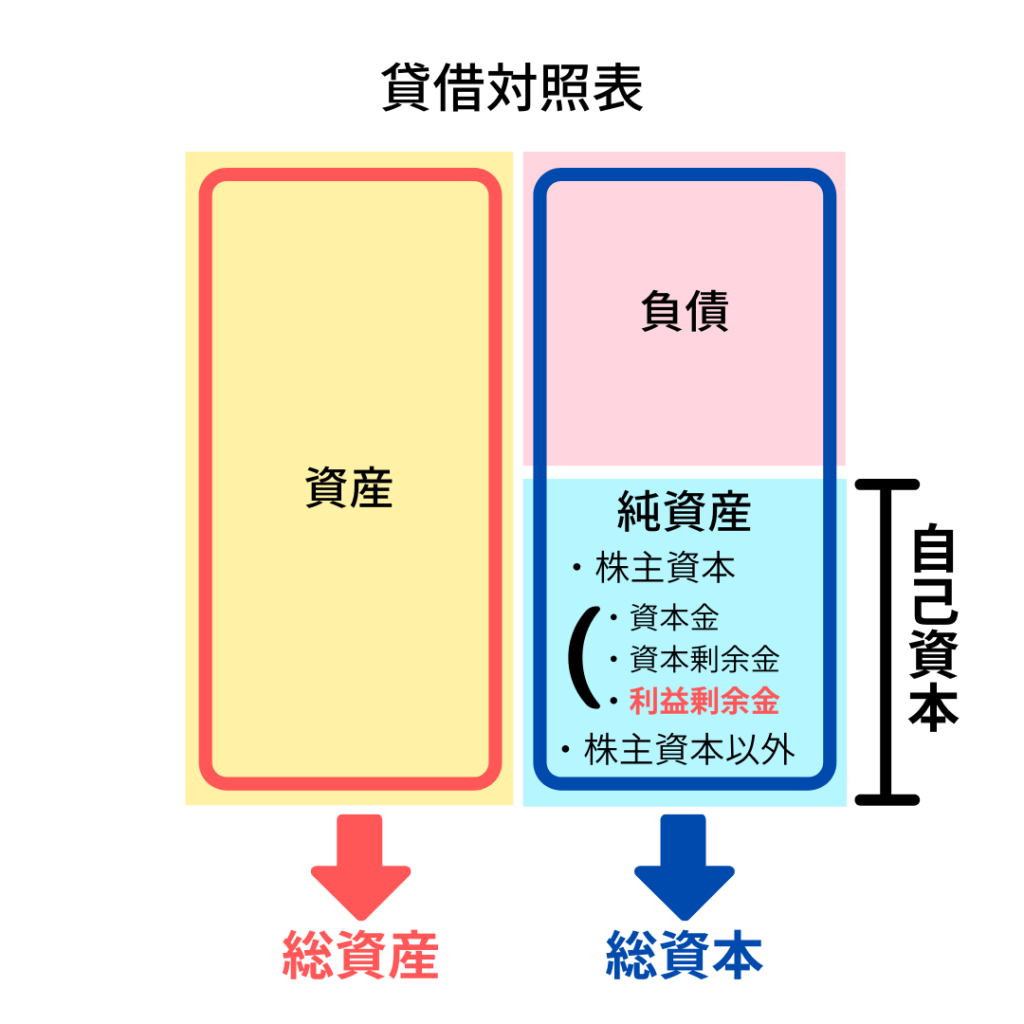

「純資産」は、株主からの出資金と会社が積み上げてきた利益で、返す必要のないお金です。

「自己資本」とも呼ばれています。

貸借対照表を読むときに最も重要なポイントの1つは、この自己資本(純資産)の割合です。

「総資本(負債+純資産)」の中で、自己資本(純資産)の割合が大きいほど、会社は返す必要のない資金で運営されていることになります。

この割合を「自己資本比率」と言います。

自己資本比率=純資産÷総資本×100

自己資本比率が大きいほど、その会社は健全な経営をしていると言えます。

その逆で、自己資本比率が小さい場合は、借金が多く経営が危険な状態にあると判断できます。

この自己資本比率については、一般的な水準である20〜40%あたりを目指していきましょう。

その上で、「純資産」を構成する要素のひとつ、「利益剰余金」の数字にも注目が必要です。

「利益剰余金」は、会社が今までに積み上げてきた利益です。

自己資本比率が20〜40%あったとしても、「利益剰余金」がマイナスの場合は、赤字が続いていると言えます。

「利益剰余金」がプラスになっているかどうかも、重要なポイントです。

ポイント2:会社の支払能力がわかる「流動資産」と「流動負債」

「流動資産」と「流動負債」の大きさを見ることで、その会社の資金繰りの状態を読み取ることができます。

| 流動資産 > 流動負債 (「流動資産」の方が大きい場合) | 入ってくるお金の方が多い。 →経営に余裕がある |

| 流動資産 < 流動負債 (「流動資産」の方が小さい場合) | 出ていくお金の方が多い。 →経営が危険な状態 |

「流動資産」が「流動負債」より大きければ大きいほど、経営に余裕のある安定した会社だと判断できるのです。

ポイント3:その他の主なチェックポイント

貸借対照表のチェックポイントは、他にもたくさんあります。

主なものをまとめましたので、参考になさってください。

- 貸借対照表の「現金残高」と、会社にある現金残高は合っているか

- 保管料の増加や品質劣化の危険のある「棚卸資産」はないか

- 融資審査で銀行が厳しくチェックする「役員貸付金」が計上されてないか

- 「仮払金」や「仮受金」が清算されずに残っていないか

- 「売掛金」や「買掛金」が、売上や仕入と比べて多くなっていないか

貸借対照表で経営状態を把握し、今後につなげていきましょう!

貸借対照表でわかることは、「お金の調達先とそれを何に使ったか」「会社の安定性」「会社の支払能力」など、とても重要な情報です。

そして、これらの情報を正しく読み取ることで、会社の課題も見つかるようになります。

その課題を1つ1つ解消していけば、会社の経営は安定し、さらなる発展につながっていきます。

まずは、貸借対照表を見て経営状態を把握できるようになりましょう!